- Производство фармацевтических субстанций в России: пока ставим плюс

- Производство лекарственного средства в России на рубеже веков

- Производство фармацевтических субстанций. Мировая тенденция

- Китайский кризис как шанс для российских фармпроизводителей

- Производство субстанций в России: планы на будущее

- Фармацевтические фабрики

- 20 лучших фармкомпаний России: первый рейтинг Forbes

Производство фармацевтических субстанций в России: пока ставим плюс

Фармбезопасность страны – задача не меньшей социальной важности, чем безопасность продовольственная. Производители лекарственных препаратов России достигли некоторых успехов на этом пути. А в самое последнее время открылась возможность для еще большего роста.

Еще в начале двухтысячных никто всерьез собственным производством субстанций не занимался. Слишком сложное это предприятие, с долгим периодом окупаемости. Перепродавать то, что произвели мировые фармлидеры, было проще и выгодней. Долгосрочные проекты вели лишь самые отчаянные энтузиасты. Конечно, государство со временем стало строить планы по обеспечению лекарственной безопасности, однако конкретных действий практически не предпринимало. В общем, то, что произошло впоследствии, стало для нас скорее неожиданностью.

Производство лекарственного средства в России на рубеже веков

Переход на рыночную экономику в 90-х годах сопровождался глубоким кризисом в фармпроизводстве. Первым и ощутимым результатом стало катастрофическое падение объемов реализации субстанций, выпускаемых на отечественных заводах. Производство субстанций лекарственного средства в натуральных показателях продолжало неуклонно снижаться вплоть до 2002 года. После чего начался медленный рост, который к 2005 году достиг 2860 тонн, то есть всего 16% от уровня 1992 года. Самой катастрофичной оказалась ситуация в производстве субстанций для антибиотиков. В 2005 году оно упало более чем в 40 раз от показателей 1992-го, а к 2007 году прекратилось вообще.

Параллельно падению объемов производства субстанций произошло уменьшение мощностей по их выпуску, в среднем на 60% в 2005-м по сравнению с тем же 1992 годом. По разным причинам были демонтированы или утратили значение производства порядка 132 наименований субстанций.

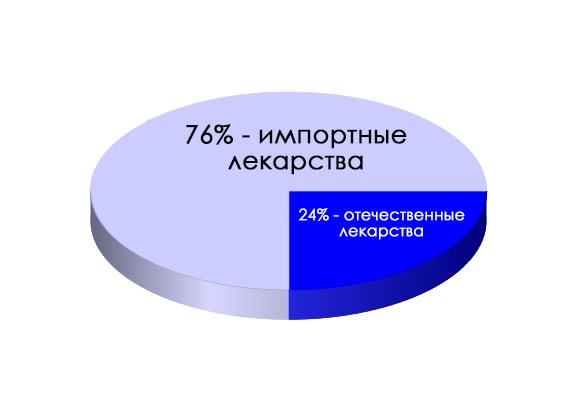

Резкое падение с дальнейшим медленным восстановительным ростом привело к тому, что, по оценкам экспертов, в 2014 году отечественные лекарства в сегменте розницы занимали лишь 24% рынка, остальное было импортом. В следующем году, когда курс рубля значительно снизился и рост цен на лекарственные препараты перегнал уровень инфляции, вопрос импортозамещения встал как никогда остро.

К слову, на тот момент в России уже действовала Государственная программа «Развитие фармацевтической и медицинской промышленности» на 2013-2020 годы, которую в узких кругах назвали «Фарма-2020». Российские производители лекарств получили возможность брать субсидии от Минпромторга и займы в Фонде развития промышленности по ставке 5% годовых. Также государство поддерживало их, ограничивая приобретение иностранных лекарств при госзакупках.

К концу 2010-х годов фармацевтический рынок в России вошел в число наиболее прибыльных, где рентабельность в среднем порой превышала 50%. Однако эти показатели критически зависели от внешнего фактора – речь идет об импорте фармацевтических субстанций, который увеличивался вслед за ростом отечественного производства лекарств.

По данным издания «Коммерсантъ», за первые 6 месяцев 2015 года импорт увеличился на 60% по сравнению с аналогичным периодом предыдущего года. А в первой половине 2017-го фармацевты ввезли 6,5 тысяч тонн субстанций, что оказалось на 16% больше, чем за тот же период предыдущего года.

Производство фармацевтических субстанций. Мировая тенденция

В принципе ничего удивительного в этой ситуации нет. Общемировая практика говорит о том, что ни одна страна в полном объеме субстанциями себя не обеспечивает. Так, например, США, Германия, Великобритания, Франция практически не выпускают дженерических фармсубстанций. В США производятся лишь инновационные субстанции для собственного использования. Европейские лидеры по производству субстанций – Италия и Испания, страны с исторически сложившейся компетенцией в данном сегменте рынка.

Производство субстанций, в основном именно под лозунгом обеспечения фармбезопасности, периодически пробовали локализовать разные страны. Однако полностью решить эту задачу так никому и не удалось. Показательный пример – Бразилия, которая сорок лет тому назад взялась за активное развитие производств в данном сегменте, в основном при помощи частно-государственного партнерства. Со временем выяснилось, что ни создания новых субстанций, ни появления промышленных мощностей, которые бы поддержали этот процесс, не произошло.

То же самое постигло и Индию. Ни безопасности, ни инвестиционной привлекательности достичь этой стране в полной мере не удалось. Как считается, во многом потому, что решения по локализации не учитывали в структуре расходов на производство субстанций лекарственных средств таких нюансов, как, скажем, правила охраны окружающей среды, и вообще экологические нормы. Их обеспечение в иных странах легко могло заставить забыть слово рентабельность.

В общем, сегодня ни одна страна мира не может похвастаться тем, что полностью обеспечивает себя собственными субстанциями или готовыми лекарственными препаратами. Даже в Израиле с прекрасно развитой фармацевтической промышленностью, а равно в Германии, Франции и США, доля препаратов собственного производства полного цикла не превышает 40%.

Китайский кризис как шанс для российских фармпроизводителей

Возвращаясь к России. Отечественные предприятия по производству готовых лекарственных средств перешли на использование импортных фармацевтических субстанций. Предпочтение отдавалось дешевой продукции из Китая и Индии либо более современной, высокоэффективной европейской.

Фармацевтическая промышленность России стала зависимой от внешних закупок субстанций. Однако в 2018 году случился неожиданный микроколлапс. Крупнейший мировой поставщик Китай внезапно начал бороться за экологию, что привело к массовому закрытию химических фармпроизводств. Вокруг крупных китайских городов, где планируется проводить зимнюю Олимпиаду-2022, начали создавать свободные экологические зоны, вводить жесточайшие штрафы для фармпроизводителей, нарушающих экологические стандарты. Те в свою очередь оказались не готовы к переоснащению заводов надежными очистными сооружениями, требующими колоссальных вложений. Конечно, китайские субстанции на рынке не закончатся одномоментно, но цена на них будет продолжать расти.

Ощутив на себе сокращение поставок, большинство российских производителей были вынуждены обращаться к нашим поставщикам. Китайский кризис может открыть новые перспективы для роста выпуска отечественных субстанций. Причем как на внутреннем, так и на внешнем рынках. Но чтобы использовать этот шанс, нужно быстро реагировать на изменения рыночной конъюнктуры. Сегодня спрос на определенные виды субстанций в несколько раз превышает возможности наших предприятий. И это уже действительно вопрос не столько конкурентоспособности, сколько лекарственной безопасности.

Производство субстанций в России: планы на будущее

С тем, что развитие компетенций в области производства субстанций в нашей стране с некоторых времен стало считаться залогом стабильности внутреннего рынка, уже никто спорить не будет. А вот то, что эта тема стала актуальной практически как единственная на сегодня возможность выхода на внешние рынки, российский производитель субстанций лекарственных средств прочувствовал совершенно недавно. Однако какими именно мощностями он сегодня располагает, чтобы воспользоваться ситуацией? И есть ли у него шанс сделать это вообще?

Благодаря снижению курса рубля производить фармацевтические субстанции в России стало выгоднее. Многие компании начали задумываться о поставках сырья сторонним потребителям. Во всяком случае те, которые обладают соответствующими производственными мощностями. Те же, кто таковыми еще не обзавелся, начали активное движение в эту сторону.

Показателен опыт резидентов калининградского индустриального парка «Экобалтик», которые представляют формирующийся фармкластер, самый западный в стране. В октябре 2019 года на базе завода компании «Инфамед К» состоялся запуск цеха фармацевтических субстанций с проектной мощностью 2 тонны в год. Этот показатель значительно превышает потребности самого производства. Компания уже объявила о том, что в перспективе может взяться за контрактное производство для потенциальных партнеров. Благо современное оснащение нового цеха, наличие квалифицированных кадров и других факторов позволяет это сделать.

Именно такие предприятия, осуществляющие сегодня весь цикл мероприятий по разработке, изучению, развитию и производству оригинальных высокотехнологичных фармацевтических субстанций не только соответствуют приоритетам государственной политики в области обеспечения импортонезависимости страны, но и в дальнейшем будут служить укреплению отечественной фармацевтической отрасли, считают в Минэкпромторге РФ.

По данным этого ведомства, приведенным изданием «РБК», за все время работы программы «Фарма-2020» государством было поддержано более 500 фармпроектов, из которых примерно четверть участвовало в импортозамещении, и порядка 400 – в создании инновационных лекарств.

С учетом всех благоприятных сопутствующих факторов число российских компаний, производящих только фармацевтические субстанции, к настоящему моменту приблизилось к пяти десяткам. По данным на 2018 год, 268 препаратов из 618 международных непатентованных наименований, которые входят в перечень жизненно необходимых и важнейших лекарственных препаратов (ЖНВЛП), производятся в России со стадии субстанций.

Считается, что расширение производства фармсубстанций в стране будет продолжаться. Тем более что государство не намерено оставлять это направление без внимания. В новой стратегии развития фармацевтической промышленности «Фарма-2030» вектор развития фармотрасли смещен в сторону глубокой локализации, включающей производство субстанций и выпуск фармпрепаратов полного цикла. А внушительное количество российских компаний, которые демонстрирует хорошую рентабельность производства субстанций, позволяет с некоторым оптимизмом смотреть в будущее российской фармы.

Источник

Фармацевтические фабрики

Здесь собраны российские производители лекарственных препаратов в количестве 80 штук. Имеется возможность отобрать фармацевтические фабрики нужного региона, ознакомиться с продукцией, почитать отзывы.

Скопинфарм производит лекарственные препараты.

Армавир (Краснодарский край)

Рязанская область, Скопинский район, с. Успенское

Ифа производит галеновые препараты.

Ирбит (Свердловская область)

Свердловская область, Ирбит, ул.Кирова, 172

АО «Биннофарм» – одна из крупнейших российских биофармацевтических компаний полного цикла с собственным R&D подразделением.

Зеленоград (Москва и область)

Зеленоград, ул.Конструктора Гуськова, дом 3, строение 1

Московский эндокринный завод является одним из ключевых производителей жизненно необходимых и социально-значимых лекарственных препаратов в стране.

Москва (Москва и область)

Москва, ул. Новохохловская, д. 25

АО «Татхимфармпрепараты» входит в ТОП-20 крупнейших производителей лекарственных препаратов в России и является одним из лидеров по выпуску таблетированных препаратов.

Казань, ул. Беломорская, д.260

Фармстандарт — лидирующая фармацевтическая компания в России, занимающаяся разработкой и производством современных, качественных, доступных лекарственных препаратов

Уфа, ул. Худайбердина, 28

«АКРИХИН» – одна из ведущих российских фармацевтических компаний, выпускающая эффективные, доступные по цене и высококачественные лекарственные средства наиболее востребованных российскими пациентами терапевтических групп.

Старая Купавна (Москва и область)

Старая Купавна, улица Кирова, дом 29

АО «Биомед» им. И.И. Мечникова – один из старейших производителей иммунобиологической продукции.

Красногорск (Москва и область)

поселок Мечниково, владение 3, строение 1

«Красногорсклексредства» — фармацевтическая компания, сертифицированная по мировым стандартам GMP и ISO-9001.

Красногорск (Москва и область)

Красногорск, мкр. Опалиха, ул. Мира, д. 25

ПАО “Красфарма” — современное динамично развивающееся фармацевтическое предприятие, занимающее лидирующие позиции в производстве госпитальных препаратов из списка ЖНВЛП

Источник

20 лучших фармкомпаний России: первый рейтинг Forbes

Мировое здравоохранение и фармацевтика оказались не готовы к коронавирусной инфекции. Не хватало врачей, больничных коек, лекарств, да и понимания, как именно успешно бороться с новым вирусом. Государства перепрофилировали больницы, строили новые, к лечению больных привлекали врачей едва ли не любых специализаций и даже студентов-медиков, в фармацевтике началась гонка за лекарствами от нового вируса и вакцинами. Происходящее заметно усилило интерес инвесторов к отрасли, в том числе и в России. В первом рейтинге Forbes «20 лучших фармацевтических компаний России» представлены только отечественные производители лекарственных средств, их совокупная выручка в 2019 году достигла 285 млрд рублей — это почти на 70 млрд рублей больше, чем годом ранее. Лидером роста в 2019 году стала компания «Скопинфарм» (325%), на втором месте — «Эс Джи Биотех» (182%). Отрицательную динамику показала только одна компания — «Валента Фарм» (минус 7%).

Первое место в рейтинге занял «Р-Фарм» Алексей Репик # 57 , получивший максимальное количество баллов по выручке и прибыли за 2019 год. На втором — «Биокад», совладельцем которого является Виктор Харитонин # 45 . Эта компания набрала максимальное число баллов по количеству выданных ей разрешений на проведение клинических испытаний. Обе компании участвуют в гонке по разработке вакцины от COVID-19 — готовят производственные площадки под ее серийное производство. Кто первым запустит производство вакцины, тот и получит от государства гарантированный и долгосрочный контракт на десятки миллиардов рублей. Решиться на подобное в российской фармацевтике может не каждый — компаний, которые можно отнести к высокотехнологичным, крайне мало. Отечественное производство лекарственных средств — это в основном выпуск дженериков (копии оригинальных лекарств, на которые истек срок патента). По данным маркетингового агентства DSM Group, в первом полугодии 2020 года на дженерики приходилось более 63% розничных продаж лекарств в рублях и почти 84% в упаковках.

Пандемия показала еще одну слабую сторону российской фармацевтики — почти полную зависимость отечественных производств от импортных субстанций. В России производится всего лишь 15% субстанций, остальное ввозится из-за рубежа. В 2019 году на это было потрачено $1,8 млрд, субстанции в основном ввозились из Китая (20% поставок), Франции (17%) и Индии (10,5%). Пандемия и связанное с ней закрытие границ едва не оста- вили российскую фармацевтику без главных компонентов производства лекарственных средств. Выручили запасы субстанций, сделанные перед введением в стране маркировки на лекарства, и быстрое возвращение главных стран-поставщиков в мировую торговлю.

Государство, скорее всего, будет всячески стимулировать создание высокотехнологичных фармацевтических компаний и производств по выпуску отечественных субстанций. Впрочем, российская фармацевтика и так не обделена вниманием. В 2019 году российский фармрынок оценивался в 1,8 трлн рублей, из них 560 млрд рублей, по данным DSM Group, обеспечили государственные закупки (на 24% больше, чем в 2018 году, весь рынок вырос на 9,5%). Почти 310 млрд рублей государство потратило на приобретение лекарственных средств для лечебно-профилактических учреждений, и главным бенефициаром этого процесса стал «Биокад», заработавший на госпитальных закупках 19,6 млрд рублей.

Как мы считали

В рейтинге представлены ведущие российские производители лекарственных средств. В лонг-лист вошли крупнейшие по выручке за 2019 год компании, которые в системе СПАРК отнесены к отрасли «Производство лекарственных препаратов и материалов, применяемых в медицинских целях». В списке компании, которые контролируют частные лица (более 50%), в рейтинг не вошли российские предприятия глобальных конгломератов. Компании оценивались по пяти критериям методом весовых коэффициентов: выручка за 2019 год (вес 40%, максимальный балл — 40), изменение выручки за год (10%), чистая прибыль (30%), количество зарегистрированных на компанию лекарственных препаратов (10%) и количество разрешений, выданных компании на проведение клинических исследований (10%). Финансовые результаты были собраны в системе СПАРК, регистрации лекарственных средств и разрешения на проведение клинических испытаний — в Государственном реестре лекарственных средств (данные на 5 августа 2020 года). Для итогового результата баллы по всем параметрам суммируются, компании ранжируются по их сумме. Максимально возможный суммарный балл — 100.

Входит в группу «Р-Фарм», которая была создана бывшим экономистом, а ныне миллиардером Алексеем Репиком (владеет 90% «Р-Фарма»). В 2009 году компания начала строить фармацевтическое производство в Ярославле, в 2010 году приобрела заводы «Новосибхимфарм» в Новосибирске (был продан в 2017 году) и «Ортат» в Костромской области. В следующем году в США была основана исследовательская компания R-Pharm Overseas.

Сейчас «Р-Фарм» развивает проекты в странах СНГ, Германии и Турции. В апреле 2017 года японская корпорация Mitsui & Co приобрела 10% акций «Р-Фарма», сумма сделки составила около $196 млн.

Компанию основали Дмитрий Морозов и Андрей Карклин, в строительство первого завода в подмосковном селе Петрово-Дальнем они вложили $8 млн. В 2011 году Карклин продал свою долю Газпромбанку. В 2014 году активом заинтересовался бизнесмен и председатель совета директоров «Фармстандарта» Виктор Харитонин, который вместе с Millhouse Романа Абрамовича выкупил 70% акций «Биокада». В конце 2015 года Millhouse продал свою долю в компании.

Сегодня «Биокад» — один из немногих в стране, кто имеет на предприятии полный цикл создания лекарственных препаратов: от поиска молекулы до массового производства и маркетинга.

Научно-производственная компания полного цикла «Генериум» контролируется основателем «Фармстандарта» Виктором Харитониным. Под управлением компании находится 15 000 кв. м производственных и 4500 кв. м лабораторных площадей.

В апреле 2020 года «Генериум» зарегистрировал экспресс-тест, способный обнаружить коронавирус COVID-19. Тест стал первым среди отечественных, который позволяет, используя стандартное оборудование, с точностью более 94% определить наличие коронавируса в течение 40 минут, включая время на пробоподготовку.

Компания занимается разработкой, производством и выводом на рынок рецептурных и безрецептурных препаратов для иммунологии, вирусологии, антибактериальной терапии, гастроэнтерологии и др. В линейке ее продуктов известные бренды: «Ингавирин», «Граммидин», «Тримедат», «Феназепам». Более 50% лекарственных средств, производимых компанией, входит в перечень жизненно необходимых и важнейших лекарственных препаратов.

В апреле 2020-го «Валента Фарм» продала принадлежащий ей завод «Новосибхимфарм», который выкупила в 2017 году у «Р-Фарма».

Компанию основал индиец Викрам Пуния, который в 1992 году поступил в Иркутский медицинский университет. Первый $1 млн предприниматель заработал на поставках медикаментов якутскому правительству. Позже вместе с двумя партнерами зарегистрировал «Фармасинтез», наладив выпуск дженериков.

Сегодня «Фармасинтез» — один из крупнейших в России поставщиков лекарств в больницы и производитель социально значимых препаратов для лечения туберкулеза, ВИЧ, онкологии, сахарного диабета, гепатита. На пяти заводах, расположенных в разных регионах страны, «Фармасинтез» выпускает более 70 млн упаковок лекарств в год.

Фармацевтическую компанию основал в Подмосковье предприниматель Мераб Кокеладзе. Производство полного цикла по выпуску готовых лекарственных форм было запущено в 2004 году в подмосковном городе Щелково. Предприятие обладает статусом системообразующего и выпускает более 100 лекарственных препаратов. Объем производства лекарств «Канонфарма Продакшн» превышает 750 млн таблеток и 87 млн капсул в год. В 2016 году «Канонфарма Продакшн» начала расширять производство. Строительством новых производственных и складских помещений занималась чешская компания FAVEA.

Предприятие, на котором сейчас работает современный «Фармстандарт-Уфавита», было запущено еще в дореволюционное время и специализировалось на выпуске кондитерских изделий. С 1941 года оно было перепрофилировано для производства витаминов, среди известных препаратов в портфеле компании: «Пангамат кальция» (витамин В15), «Компливит» и др.

С 2003 году завод входит в группу компаний «Фармстандарт» Виктора Харитонина, крупнейшего в стране фармацевтического холдинга. По итогам прошлого года уфимское предприятие выпустило 90,8 млн упаковок лекарств. В феврале 2019-го Харитонин объявил о намерении вложить в развитие «Фармстандарт-Уфавита» около 2,5 млрд рублей.

Фармпроизводитель обладает одним из наиболее широких портфелей среди отечественных игроков: 300 наименований. Только за последние три года компания запустила в производство более 100 новых лекарственных средств. Все предприятия «Озона» расположены в Самарской области, в том числе крупный производственный комплекс в Тольятти, запущенный в 2017 году. Объем производства «Озона» составляет около 500 млн упаковок в год.

Компания экспортирует продукцию в страны ближнего зарубежья: Азербайджан, Армению, Белоруссию, Казахстан, Киргизию, Таджикистан, Украину. В ближайших планах компании — выход на рынки Грузии, Молдавии, Узбекистана, Туркменистана.

Петербургская компания, основанная в конце 1990-х, первую лицензию на производство лекарств получила в 2003-м. Выпускает также косметические средства, БАДы и изделия медицинского назначения — всего свыше 280 наименований. Ее продукция продается в 65 000 аптек в России, Казахстане и Белоруссии.

В апреле 2020 года компания включена в перечни системообразующих предприятий Петербурга и России, она занимает первое место по динамике роста аптечных продаж в топ-20 фармпроизводителей России (данные DSM Group). В начале 2020 года «Вертекс» ввел в эксплуатацию новое производство в Санкт-Петербурге площадью более 56 000 кв. м.

Предприятие входит в группу «Протек», сначала на нем фасовали и упаковывали лекарственные средства по контрактам с западными производителями, такими как «Никомед», «Лек», «Плива», «КРКА». Спустя шесть лет работы, в 2005 году, было запущено производство инъекционных форм в подмосковном Сергиевом Посаде. Еще через несколько лет «Сотекс» начала экспорт лекарственных средств в страны ближнего и дальнего зарубежья.

Сегодня объем производства составляет 140 млн ампул и 6 млн шприцев в год. Один из самых популярных препаратов, произведенных «Сотекс», — средство для устранения симптомов ОРЗ и простуды «АнвиМакс», в рекламе которого снялся боксер Константин Цзю.

Курганский завод медпрепаратов был запущен в 1958 году для производства антибиотиков. Сегодня предприятие включает в себя семь основных производственных цехов и более 30 производственных линий. На них выпускается около 300 наименований продукции, в том числе 84 жизненно необходимых и важных лечебных препарата. «Синтез» остается крупнейшим производителем антибиотиков в России.

В августе 2019 года акционером «Синтеза» стала АФК «Система» миллиардера Владимира Евтушенкова. Доля в 32,4% в компании принадлежит государственной корпорации «Ростех».

«Эс Джи Биотех» был зарегистрирован осенью 2016 года, полгода спустя было объявлено о создании СП SG Biotech с участием российской «Генериум» и ирландской Shire (куплена в январе 2019 года японской Takeda) для поставок на российский рынок препаратов от гемофилии.

Производство препаратов осуществляется на площадке «Генериума» во Владимирской области, объем инвестиций в совместное предприятие составил почти 500 млн рублей. Контролирующими акционерами компании являются миллиардер Виктор Харитонин и два бывших заместителя министра промышленно- сти Андрей Дементьев и Андрей Реус.

Биофармацевтическая компания «Форт» занимается созданием и производством вакцин для профилактики социально значимых инфекционных заболеваний. Современный научно-производственный комплекс компании открыт в 2014 году в Рязанской области. Контролирующим акционером компании является инвестиционный банкир, зять главы МИД России Сергея Лаврова Александр Винокуров. Чуть больше 25% принадлежит АО «Нацимбио» госкорпорации «Ростех», остальная доля — бывшему замминистра здравоохранения Антону Катлинскому.

Скопинский фармацевтический завод («Скопинфарм») в 2014 году куплен одним из крупнейших фармацевтических дистрибьюторов России АО «Фармимэкс». Владельцами дистрибьютора являются бывший глава главного аптечного управления Минздрава России Александр Апазов, его жена и дочь. На скопинском заводе сегодня выпускается 15 лекарственных препаратов для лечения желудочно-кишечного тракта, а также препараты антимикробного и антиретровирусного действия и др.

В 2015 году на предприятии был построен цех площадью более 1000 кв. м, где будут производить четыре стадии препаратов крови.

Владельцем и гендиректором компании «Гротекс» (Solopharm) является основатель сети гипермаркетов «Лента» Олег Жеребцов. Завод по производству жидких стерильных лекарств был построен в 2013 году, в апреле 2017 года состоялось открытие третьей очереди, которая увеличила мощность более чем до 1 млрд единиц продукции в год. Сегодня завод, который выпускает лекарственные средства 120 наименований, имеет площадь 21 500 кв. м.

В апреле 2020 года «Гротекс» был включен Минпромторгом России в список системообразующих предприятий фармацевтической и медицинской промышленности.

В 2013 году контрольную долю в подольской компании купил «Интеррос» миллиардера Владимира Потанина. «НПО Петровакс Фарм» разработала и выпускает вакцины против гриппа «Гриппол плюс», иммуномодулятор «Полиоксидоний», противопневмококковую вакцину «Превенар 13» (совместно с Pfizer). Предприятие способно производить 160 млн доз препаратов в год.

По итогам 2019 года общая доля экспорта в структуре продаж «Петровакса» достигла 12,3%, объем экспортных поставок превысил 1,2 млрд рублей. Продукция предприятия поставляется в 10 стран ближнего зарубежья, в Словакию и Иран.

Производственные площади столичной компании расположены в Кургане и занимают 10 000 кв. м. В «Велфарме» отмечают, что производственный комплекс был построен в конце 2016 года в рекордные сроки — 9 месяцев. Инвестиции в проект составили 2,2 млрд рублей. В портфеле компании более 80 препаратов, в том числе гастро- и гепатопротекторов, сахаропонижающих, венотонизирующих, гипотензивных. Более 75% выпускаемых препаратов входят в список жизненно необходимых и важнейших лекарств.

В 2019 году был выпущен 31 млн упаковок лекарств, через пять лет планируется нарастить мощность до 163,5 млн упаковок. Владеет компанией ее основатель Людмила Щербакова.

Компания производит более 80 препаратов, в основном для лечения респираторной, нервной и сердечно-сосудистой систем и желудочно-кишечного тракта. В августе компания запустила полномасштабное производство настоек валерианы, пустырника, прополиса, календулы, перца стручкового и др. В перспективе компания рассчитывают на долю до 25% рынка настоек в России.

В апреле 2020 года, вложив более 200 млн рублей, компания запустила производство новой лекарственной формы парацетамола, не имеющей аналогов в России.

На следующий год после основания московская компания начала строить в Кировской области современный производственный комплекс. В июне 2015 года на заводе началось производство твердых лекарственных форм. В 2019 году «Роснано» вышло из капитала «Нанолека», продав свою долю 33,33% за 2,35 млрд рублей другим акционерам компании. Сейчас «Нанолек» на 100% принадлежит кипрскому офшору, конечными бенефициарами которого являются сын бывшего министра промышленности и энергетики Виктора Христенко Владимир, гендиректор компании Михаил Некрасов, Евгений Вайнштейн и бывший заместитель главы Минпромэнерго Андрей Реус.

Основал компанию сын бывшего члена совета директоров «Газпрома» и экс-министра топлива и энергетики Петра Родионова Петр. Вместе с отцом и другими членами семьи он владеет компанией. В 2006 году «Герофарм» разработал технологию производства инсулина. В 2013 году в Оболенске был открыт завод, способный обеспечить 30% потребности России в инсулине, через пять лет в строй вошла вторая очередь завода в Пушкине (Санкт-Петербург) по производству субстанций инсулина.

В июне 2019 года компания получила регистрационное удостоверение на три аналога инсулина «РинГлар», «РинЛиз» и «РинЛиз микс».

Источник